Les cinq principales questions que vous devez vous poser à propos de l’assurance invalidité offerte par votre employeur

Par Alexandra Macqueen • Publié le 4 décembre 2022 • 8 min de lecture

Votre salaire vous permet de payer vos factures, de vous livrer à des passe-temps, de remplir votre garde-manger et bien plus encore ; alors, qu’arriverait-il si vous tombiez soudainement malade ou étiez victime d’un accident et ne pouviez plus travailler ? Si vous êtes un employé à plein temps, votre régime d’avantages sociaux peut vous assurer une certaine protection financière, sous forme d’une assurance invalidité. Une assurance invalidité est en quelque sorte une « assurance de remplacement du revenu », puisqu’elle remplace une partie de votre revenu si vous tombez malade ou êtes victime d’un accident et ne pouvez pas travailler.

Par contre, la couverture offerte par l’entremise de votre employeur est-elle suffisante pour répondre à vos besoins ? Nous allons examiner en détail l’assurance invalidité offerte dans le cadre des avantages sociaux, et nous vous expliquerons comment déterminer si le régime de votre employeur répond à vos besoins.

Bien des gens ont une assurance invalidité de courte ou de longue durée, ou les deux, dans le cadre d’une assurance collective offerte par leur employeur.

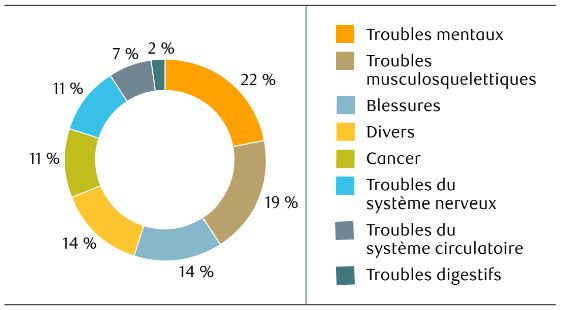

C’est une assurance importante, car la prévalence des invalidités au Canada est beaucoup plus importante que vous ne le pensez. En 2017, 22 pour cent de la population canadienne âgée de 15 ans ou plus — soit environ 6,2 millions de personnes — présentait au moins une incapacité.

*Ces données reposent sur les demandes de prestations d’invalidité reçues par la Compagnie d’assurance vie RBC entre 2014 et 2017.

La prestation (ou prestation d’invalidité), qui est un terme que nous utiliserons souvent dans cet article, correspond au montant que vous recevez de votre police d’assurance invalidité. D’ordinaire, les polices d’assurance invalidité de courte durée versent immédiatement les prestations pendant une période allant de trois mois à six mois. En revanche, les polices d’assurance invalidité de longue durée versent habituellement des prestations uniquement après un délai d’attente, appelé délai de carence, d’un ou de plusieurs mois, et ce, pour une période précise, par exemple deux ans, ou jusqu’à ce que vous atteignez un certain âge, par exemple 65 ans. Les polices d’assurance invalidité de courte et de longue durée sont coordonnées de façon à ce qu’il n’y ait pas d’interruption dans la couverture.

Les deux types d’assurance invalidité assurent le remplacement d’une certaine partie de votre revenu lorsque vous n’êtes pas en mesure de travailler en raison d’une invalidité, que celle-ci soit attribuable à une blessure, à une maladie ou à un problème de santé mentale. Une assurance invalidité est en quelque sorte une assurance qui couvre votre chèque de paie et vous procure un revenu même si vous devenez invalide et êtes incapable de travailler.

Les détails sur la manière dont votre couverture protège votre revenu figureront dans la police d’assurance. En consultant votre police, vous apprendrez ce qui suit :

Il se pourrait qu’une police d’assurance obtenue par l’entremise de l’employeur offre la possibilité d’ajouter une couverture supplémentaire. Cette couverture est considérée comme une « protection complémentaire » à votre assurance. Vous pourriez décider de souscrire une protection complémentaire si vous constatez que le montant mensuel de base prévu par votre régime d’avantages sociaux ne suffit pas à couvrir vos dépenses mensuelles.

Prenez le temps d’établir votre budget afin de connaître le montant de revenu dont vous avez besoin chaque mois pour couvrir vos dépenses.

Le revenu mensuel que vous recevrez d’une police d’assurance invalidité dépendra de votre revenu mensuel habituel et de la proportion de ce revenu qui est remplacée par vos prestations d’invalidité.

Supposons que Sarah, qui est âgée de 34 ans et vit en Ontario, gagne 54 000 $ par année avant impôt (revenu brut). Ce montant correspond à 4 500 $ par mois. L’assurance de protection du revenu offerte par son employeur remplace 60 % de son salaire, avant impôt, jusqu’à concurrence de 5 000 $ par mois, si elle devient invalide.

Si Sarah est victime d’une maladie invalidante qui l’empêche de travailler et qu’elle est admissible à une prestation d’invalidité mensuelle, elle recevra 60 % de 4 500 $, soit 2 700 $, en revenu mensuel. Puisque sa prestation d’invalidité de 2 700 $ est inférieure au montant mensuel maximal de 5 000 $, elle aura droit au montant intégral de la prestation, à condition qu’elle y demeure admissible.

| Le salaire de Sarah avant impôt est de 54 000 $ | ||

|---|---|---|

| 100 % de sa paie avant d’avoir besoin de la prestation d’invalidité | 60 % de sa paie avec la prestation d’invalidité | |

| Revenu mensuel avant Impôt : | 4 500 $ | 2 700 $* |

*La prestation de 2 700 $ peut ou non être imposable, selon que le coût de sa couverture d’assurance invalidité collective est assumé par Sarah ou par son employeur. Cette question sera examinée plus en détail ci-après.

Savez-vous quel pourcentage de votre salaire brut sera couvert par l’assurance invalidité dont vous bénéficiez par l’entremise de votre employeur ? Connaissez-vous le montant de la prestation mensuelle maximale ? Ce sont des questions importantes à poser aux services des Ressources humaines de votre employeur ou à l’administrateur de votre régime collectif.

Les employeurs établiront souvent leur régime d’avantages sociaux des employés de manière à ce que la totalité du coût mensuel de l’assurance invalidité soit payée par l’employé. Ils procèdent habituellement ainsi, car si l’employé assume le coût, et non son employeur, ses prestations d’invalidité ne seront pas imposables. Votre revenu pendant un congé d’invalidité se rapprocherait ainsi de votre salaire net.

À l’inverse, si votre employeur paie le coût de votre assurance invalidité, votre prestation d’invalidité mensuelle sera imposable.

Est-ce vous qui payez le coût de votre assurance invalidité dont vous bénéficiez au travail ou est-ce votre employeur ? Votre prestation d’invalidité au titre du régime de l’employeur sera-t-elle imposable ? Il s’agit de questions importantes à poser aux services des Ressources humaines de votre employeur ou à l’administrateur de votre régime collectif afin de connaître le montant mensuel exact de la prestation dans l’établissement de votre budget.

Un élément d’information qu’il est important de comprendre, c’est le montant de votre revenu après impôt dont vous avez besoin pour couvrir vos dépenses mensuelles.

À noter que si Sarah gagnait un revenu annuel plus élevé, son revenu mensuel habituel pourrait déjà être supérieur à la prestation mensuelle maximale prévue par son assurance. Cette situation pourrait la désavantager.

Par exemple, si Sarah gagne un salaire brut annuel de 120 000 $, ou autour de 10 000 $ par mois avant impôt, son assurance invalidité ne lui verserait qu’un revenu mensuel maximal de 5 000 $, soit environ 50 % et non 60 % de son salaire.

Si ce devait être le cas, Sarah pourrait décider de souscrire une assurance invalidité complémentaire, par l’entremise de son employeur ou directement auprès d’une compagnie d’assurance.

Que votre revenu soit protégé ou non par un régime d’avantages sociaux, vous pouvez souscrire une assurance invalidité individuelle auprès d’un courtier ou directement auprès d’une compagnie d’assurance.

Vous bénéficierez ainsi d’une couverture personnalisée répondant à vos besoins, et pourrez choisir le montant et le type de prestation que vous recherchez. Par exemple, après une période déterminée durant laquelle le montant intégral des prestations a été versé, la majorité des polices d’assurance invalidité des employeurs ne verseront des prestations uniquement que si vous n’êtes pas en mesure de travailler, à quelque titre que ce soit. En comparaison, une police d’assurance individuelle pourrait continuer à vous verser des prestations tant que vous n’êtes pas en mesure d’occuper votre emploi.

Gardez aussi présent à l’esprit que l’assurance invalidité dont vous bénéficiez par l’entremise de l’employeur est rattachée à votre emploi ; ainsi, si vous cessez de travailler pour cet employeur, votre couverture prendra fin.

Il est important de prendre le temps de poser des questions à votre employeur ou aux services des Ressources humaines au sujet de l’assurance dont vous bénéficiez. Lorsque vous aurez une meilleure compréhension du type de couverture que vous avez, et aurez calculé le montant de revenu dont vous avez besoin pour couvrir vos dépenses mensuelles, vous serez mieux à même de déterminer si votre couverture actuelle est suffisante.

Visitez notre site en ligne pour en apprendre davantage sur une assurance invalidité individuelle.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Les produits d’assurance responsabilité, habitation, auto, loisir et mode de vie (exception faite de l’assurance pour voitures de collection) sont distribués par l’Agence d’assurances RBC ltée et établis par Aviva, Compagnie d’Assurance Générale. Au Québec, l’Agence d’assurance RBC ltée est enregistrée comme agence d’assurances de dommages. En raison des régimes publics d’assurance automobile en place au Manitoba, en Saskatchewan et en Colombie-Britannique, RBC Assurances n’offre pas d’assurance automobile dans ces provinces. La couverture peut varier selon la province. Certaines conditions, limitations et exclusions peuvent s’appliquer. Pour connaître les modalités de l’assurance, communiquez avec votre spécialiste en assurance, Évaluation du risque à RBC, et consultez le libellé de la police d’assurance.

L’assurance pour voitures de collection est offerte par Hagerty Canada, LLC et établie par Elite Insurance Company, une filiale d’Aviva Canada Inc. Certaines protections ne sont pas disponibles dans toutes les provinces. Hagerty est une marque déposée de Hagerty Group, LLC.

MC Marque(s) de commerce de Banque Royale du Canada, utilisée(s) sous licence.

Partager cet article

À lire ensuite

Peu importe vos besoins, nous pouvons vous aider

Parlez à un conseiller RBC Assurances : 1 888 925-0946 ou demandez qu’un conseiller vous appelle

Vouloir rencontrer? Trouver un conseiller ou un boutique